Deloitte-Umfrage zur E-Bilanz: Vorbereitung ungenügend

Die Zeit läuft. Für alle Wirtschaftsjahre, die nach dem 31.12.2011 beginnen, müssen nach aktueller Gesetzeslage als Anlage zu einer elektronischen Steuererklärung entweder eine elektronische Steuerbilanz sowie -Gewinn- und Verlustrechnung („E-Bilanz“) oder eine E-Steuer-Überleitungsrechnung an das Finanzamt übermittelt werden. Den Betroffenen bleibt damit voraussichtlich nur noch wenig Zeit, die fachlichen und technischen Anforderungen aus der E-Bilanz zu erarbeiten und zu implementieren.

Zur Vorbereitung auf die Herausforderungen und zur Darstellung von Lösungsansätzen im Zusammenhang mit der E-Bilanz hat Deloitte im April 2011 eine interdisziplinäre Veranstaltungsreihe mit fast 1 000 Teilnehmern durchgeführt. Im Vorfeld der Veranstaltungen wurde unter den Teilnehmer eine Umfrage durchgeführt. 211 Teilnehmer haben den E-Bilanz-Analysefragebogen ausgefüllt. Die Ergebnisse der Umfrage werden im Folgenden sowie in 2 weiteren Beiträgen zusammengefasst.

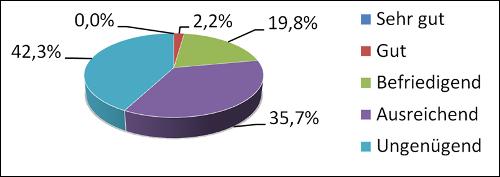

Selbsteinschätzung

Die Unternehmen wurden befragt, wie sie ihren E-Bilanz-Status – vor der Teilnahme an den Deloitte Veranstaltungen im April 2011 und nach fast zwei Dritteln der E-Bilanz-Pilotphase – einschätzten; hierbei konnten sie sich Schulnoten von 1 („sehr gut“) bis 5 („ungenügend“) geben:

Abb. 1: Umfrage zur E-Bilanz 27.04.2011 "Wie gut sind Sie vorbereitet?"

Kein einziges Unternehmen schätzte seinen E-Bilanz-Status als „sehr gut“ ein. Weniger als ein Fünftel der Unternehmen schätzte seinen E-Bilanz-Status als „gut“ oder „befriedigend“ ein, ein Drittel (35,7 %) als „ausreichend“. Mehr als 40 % der Unternehmen bewerteten ihren E-Bilanz-Status als „ungenügend“.

Die Deloitte Umfrage sollte als Aufruf an die Finanzverwaltung verstanden werden, die von der E-Bilanz betroffenen Unternehmen – vor allem durch eine aktive Kommunikation der Ergebnisse aus der E-Bilanz-Pilotphase – umfassender als bisher zu informieren und auch mehr Informationsangebote sowie Arbeitshilfen zur E-Bilanz bereit zu stellen.

Alle prüfungspflichtigen Unternehmen (§ 316 Abs. 1 HGB) haben bei der E-Bilanz tendenziell eine bessere Ausgangsbasis, da sie im Regelfall über besser strukturierte und dokumentierte Prozesse, ein internes Kontrollsystem (IDW PS 261) und mehr interne Ressourcen (z.B. Rechnungswesen, Steuerabteilung und EDV) verfügen als kleine Unternehmen.

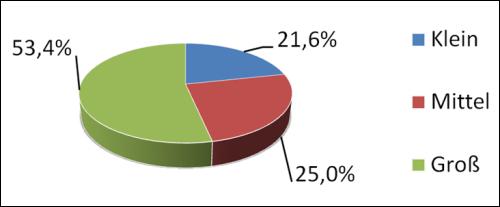

Größe der Unternehmen

In Deutschland ist für die E-Bilanz nur eine einheitliche Haupttaxonomie für alle Größenklassen vorgesehen. Differenzierungen bei der Haupttaxonomie ergeben sich nur aus Besonderheiten aufgrund der Rechtsform.

Im Hinblick auf die Größe nach den Kriterien des Handelsgesetzbuchs gab die Mehrheit (53,4 %) der Befragten an, „groß“ (§ 267 Abs. 3 HGB) zu sein, ein Vierteil (25,0 %) war „mittelgroß“ (§ 267 Abs. 2 HGB) und etwa ein Fünftel (21,6 %) war „klein“ (§ 267 Abs. 1 HGB):

Abb. 2: Umfrage zur E-Bilanz 27.04.2011 "Größe der befragten Unternehmen"

Weitere Teile der Reihe:

- Deloitte-Umfrage zur E-Bilanz: Im Rechnungswesen fängt es an – 2. Teil – 04.05.2011

- Deloitte-Umfrage zur E-Bilanz: Steuerbilanz optimal erstellen – 3. Teil – 11.05.2011

Alle Beiträge zum Thema E-Bilanz

Ansprechpartner

Dr. Andreas Kowallik | München

Dr. Alexander Oldenburg | Berlin

Dagmar Grolms | München

Dr. Martin G. Nonnenmacher | Stuttgart

Dr. Niels Sahl | Düsseldorf